تسيير المحافظ المالية

مخطط الموضوع

-

-

منتدى

-

مقياس: تسيير المحافظ المالية (أولى ماستر مالية وتجارة دولية)

الدكتور بدروني عيسى أستاذ محاضر (أ)

Aissa.bedrouni@univ-msila.dz

-

-

-

تتبوأ المحفظة المالية أهمية خاصة في أجندة المال والأعمال في الوقت الراهن، لما تحتله من مكانة مرموقة في عالم الاستثمار، فهي تعود بمنفعة على الشركات والمجتمع عامة، والمستثمر خاصة، ومما توفره المحفظة المالية هو إمكانية التنويع في الاستثمارات، أي أن المستثمر يمكنه أن يختار أكثر من استثمار، مستعملا في ذلك إستراتيجية التنويع.

وقد برزت أهمية المحفظة المالية مع تطور بيئة المال والأعمال، واتساع عمليات السوق المالية، حيث أصبح المستثمر يبح عن شتى الطرق التي تسمح له بتعظيم عوائده مقابل تحمل درجات أقل من المخاطر في بيئة مليئة بالعناصر التي من شأنها أن تؤثر على أداء الاستثمارات.

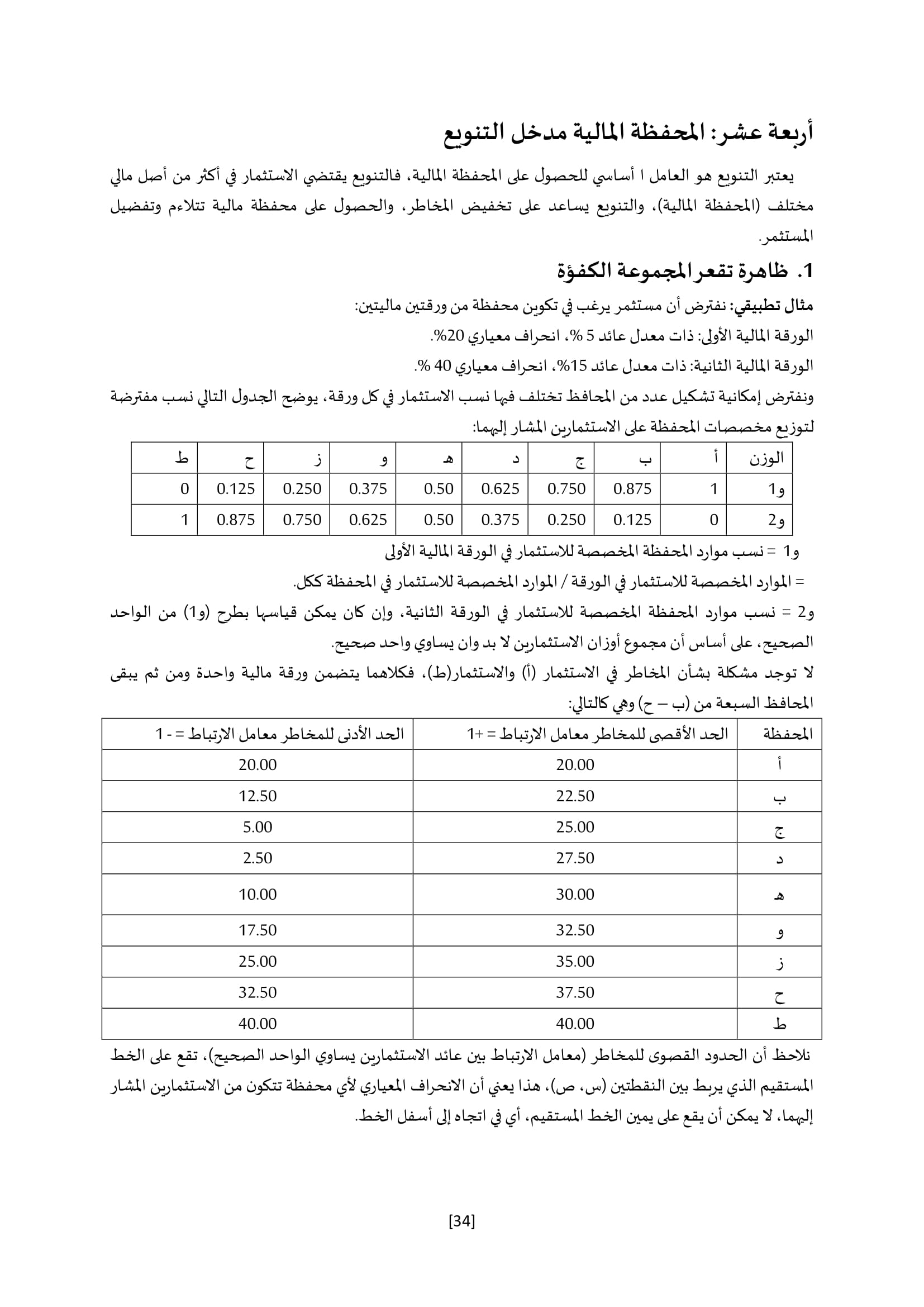

وبالرغم من ذلك، فإن مفهوم المحفظة المالية لا يزال مبهما بعض الشيء لدى الكثير من الفئات في المجتمع، خاصة في الدول الناشئة والنامية. ولهذا السبب كان من الضروري نشر هذه المطبوعة المتخصصة في المحفظة المالية تحقيقا للهدف المتمثل في نشر الوعي ومساعدة الطلبة، العام والخاص على فهم المحفظة المالية، وإدراك أهميتها في المؤسسات المعاصرة والسوق المالية بصفة عامة.

تعرض هذه المطبوعة مفاهيم أساسية متعلقة بالمحفظة المالية، تتنوع بين تعريف المحفظة المالية وأهدافها وأهميتها وضوابطها ومبررات وجودها، وما إلى ذلك من مواضيع تساعد في توضيح وتبسيط موضوع المحفظة المالية للقارئ.

وقد تم الحرص في هذه المطبوعة على تبسيط المواضيع بشكل يسمح للجميع الاستفادة منها، غير أن المحفظة المالية وأبعادها أكبر وأوسع من أن يتم تغطية جميع جوانبها في هذه المطبوعة. لذلك، ما على القارئ إلا الإبحار في المحفظة المالية جيدا، خاصة وأن المستقبل دائما يحمل الجديد الذي يمكن ألا يتم إدراجه الآن في المطبوعة.

ومن بين ما يمكن استخلاصه من هذه المطبوعة، ما يلي:

- موجهة خصيصا لطلبة السنة أولى ماستر تخصص مالية وتجارة دولية وتخصص تسويق مصرفي.

- تحتوي على مجموعة من المحاضرات (تربط بين الجانب النظري والميداني) للمحفظة المالية.

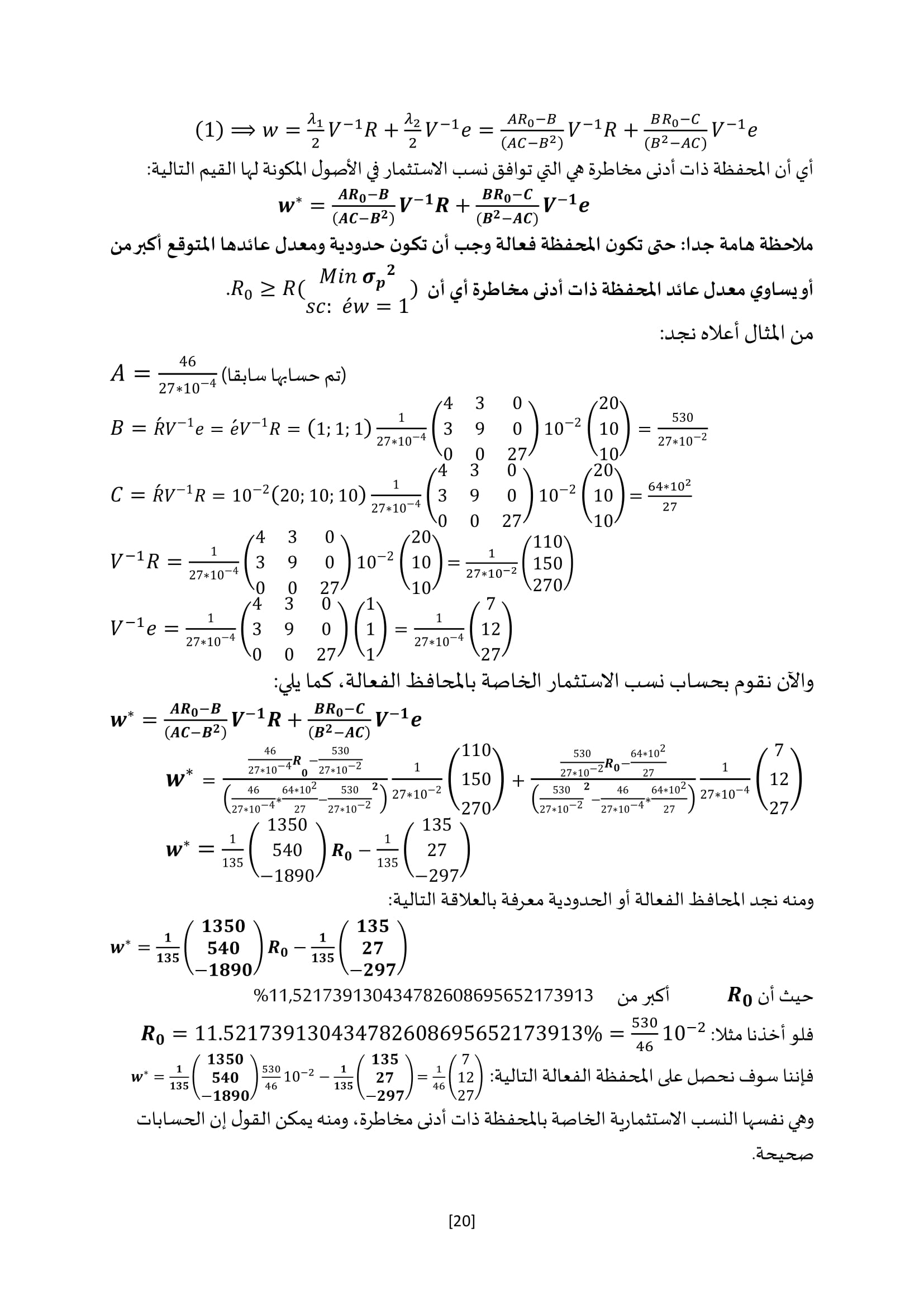

- تحليل الاتجاهات الحديثة لنظريات المحفظة المالية.

- مكانة المحفظة المالية في بيئة المال والأعمال، والسوق المالية ككل.

- المبادئ، القواعد، الأساليب والأدوات التي يجب مراعاتها عند تكوين المحافظ المالية.

- كيفية تكوين المحافظ المالية.

- أهمية التنويع في تكوين المحافظ المالية.

- كما يمكنها تزويد رجال القرار والمستثمرين بمعلومات تمكنهم من فهم المحافظ المالية أكثر.

- المطبوعة موجهة لكل من هو بحاجة إلى المحفظة المالية.

وتأتي هذه المطبوعة لتحقيق الأهداف التالية للمادة، ويهدف هذا المقياس إلى تحقيق العديد من المزايا للطلبة، ومنها:

- التعريف بالاستثمار والمحافظ الاستثمارية.

- التعريف بالأوراق المالية والمحفظة المالية.

- كيفية حساب العائد والمخاطرة.

- المحفظة المالية ذات أدنى مخاطرة.

- المحافظ المالية الحدودية، الفعالة والمثلى.

متطلبات دراسة المحفظة المالية: الرياضيات (التحليل والجبر)، الإحصاء، الاقتصاد الجزئي، الاقتصاد والكلي، الاقتصاد القياسي، السياسات المالية للمؤسسة، الأسواق المالية.

جهة الإصدار: كلية العلوم الاقتصادية والتجارية وعلوم التسيير / قسم العلوم التجارية

المؤلف: الدكتور بدروني عيسى.

معلومات الاتصال: الإميل المهني: aissa.bedrouni@univ-msila.dz

فلا تبخلوا علينا باقتراحاتكم.

-

-

-

الجزء الأول: المحفظة المالية مدخل نظري..(المحاضرات: 1-3)

أولا: الأوراق المالية......(المحاضرة 01)

1- ماهية الأوراق المالية

2- أدوات الملكية

3- أدوات دين

4- مزايا وعيوب كل من الأسهم والسندات

5- مقارنة بين السند والسهم

ثانيا: محفظة الأوراق المالية.......(المحاضرة 02)

1- البورصات وأسواق الأوراق المالية

2- شركات وصناديق الاستثمار

3- ماهية المحفظة المالية

4- الهدف من المحفظة المالية

5- المستثمر والمحفظة المالية

6- أنواع المحافظ المالية

ثالثا: محددات المحفظة المالية...............(المحاضرة 03)

1- نظرية محفظة الأوراق المالية

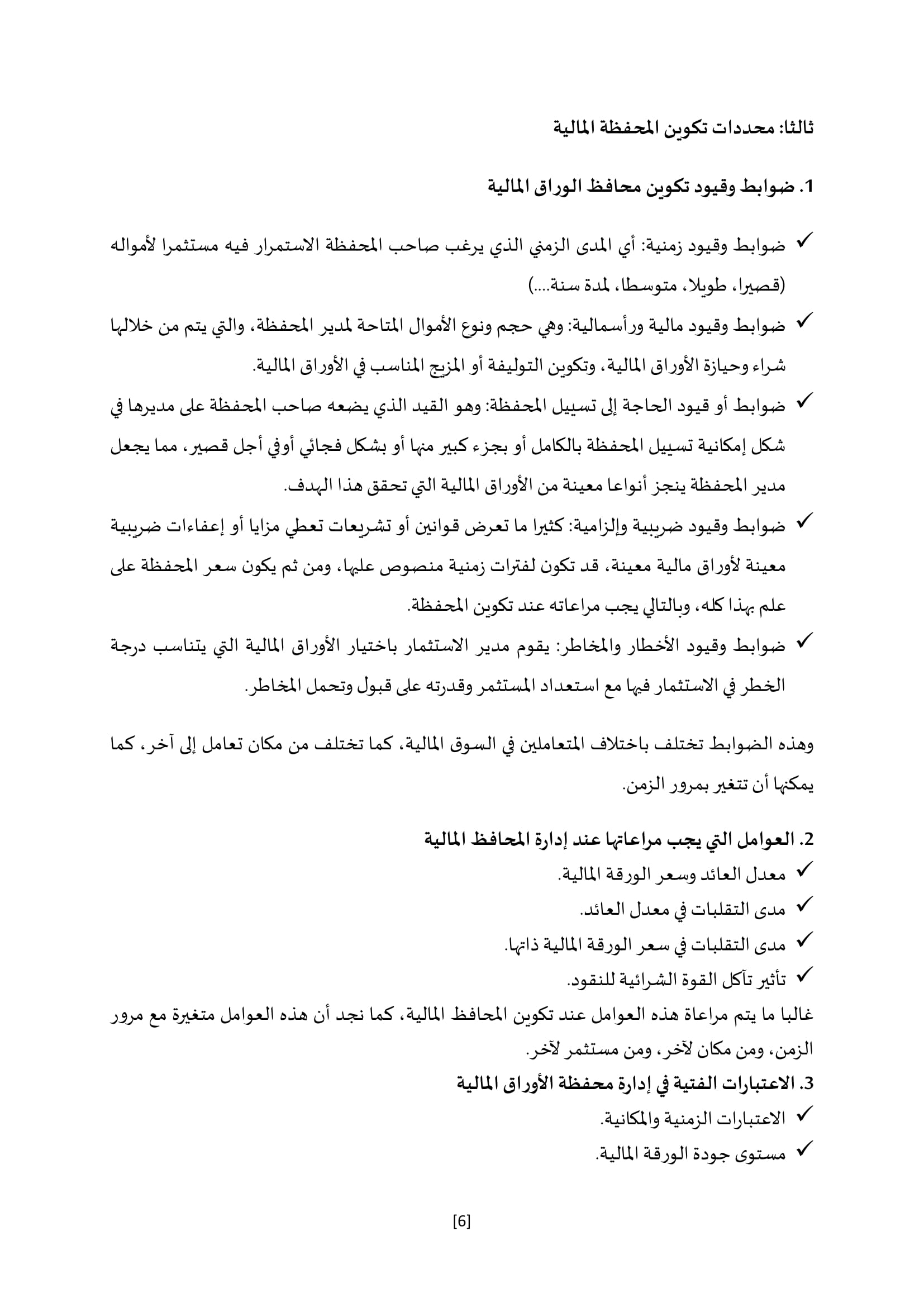

2- ضوابط وقيود تكوين محافظ الوراق المالية

3- العوامل التي يجب مراعاتها عند إدارة المحافظ المالية

4- الاعتبارات الفتية في إدارة محفظة الأوراق المالية

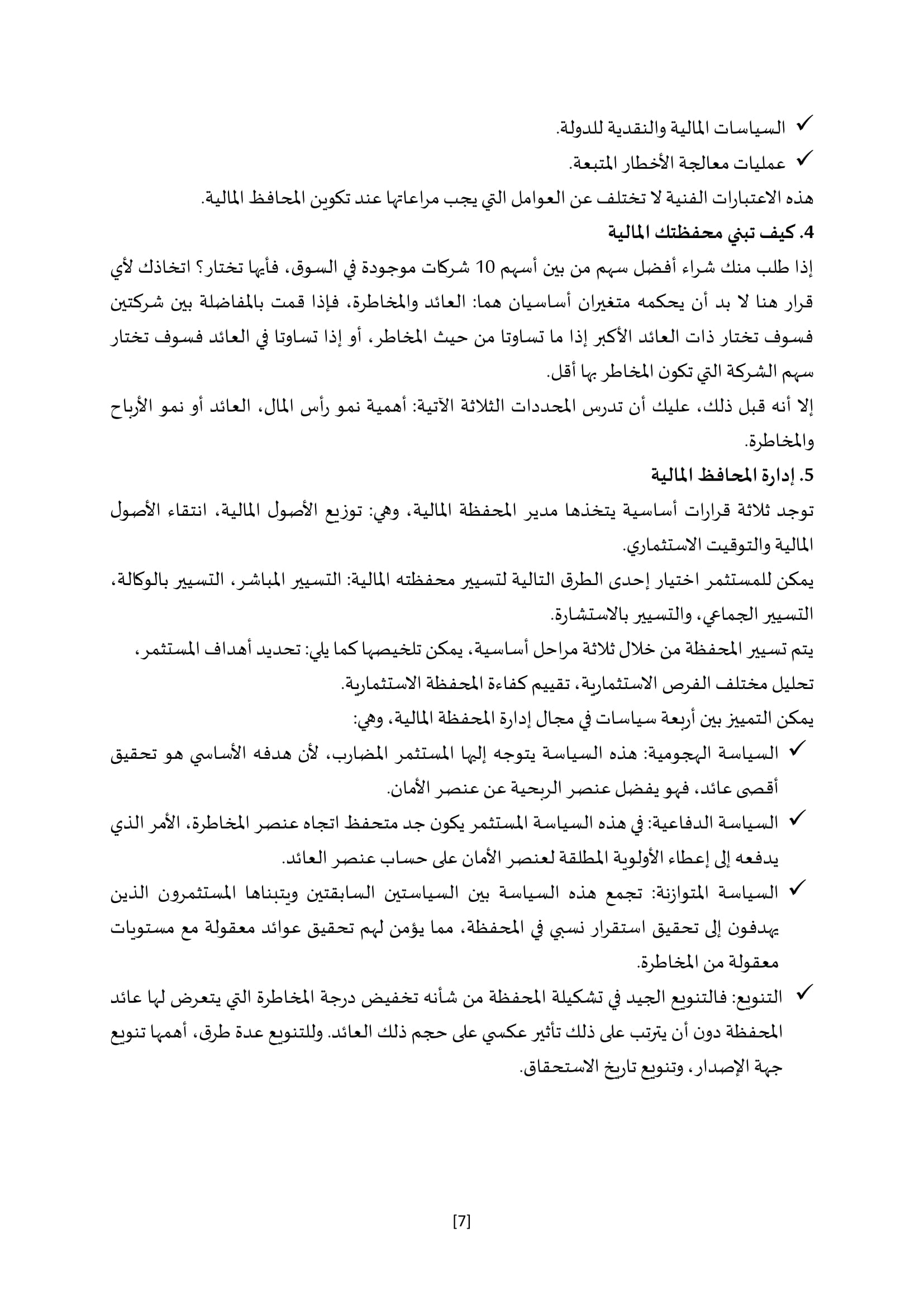

5- بناء وإدارة المحفظة المالية

6- تسيير المحفظة المالية

7- تقييم وحساب معدل عائد المحفظة المالية

الجزء الثاني: المحفظة المالية مدخل كمي...المحاضرات 04----06

أولا: حساب معدل عائد ومخاطرة المحفظة المالية....(المحاضرة 04)

1- أوزان الأوراق المالية في المحفظة المالية

2- العوائد المتوقعة للمحفظة المالية

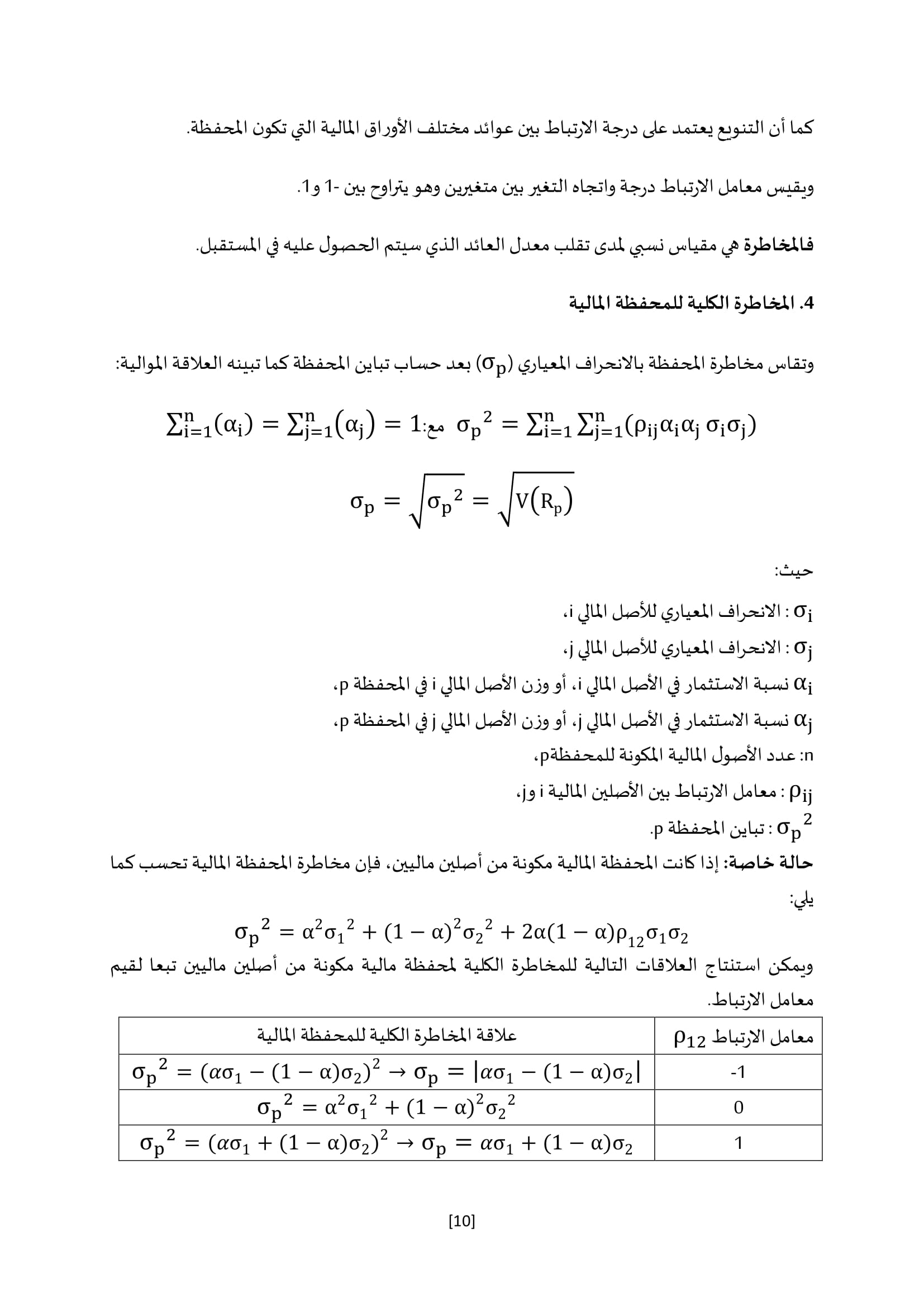

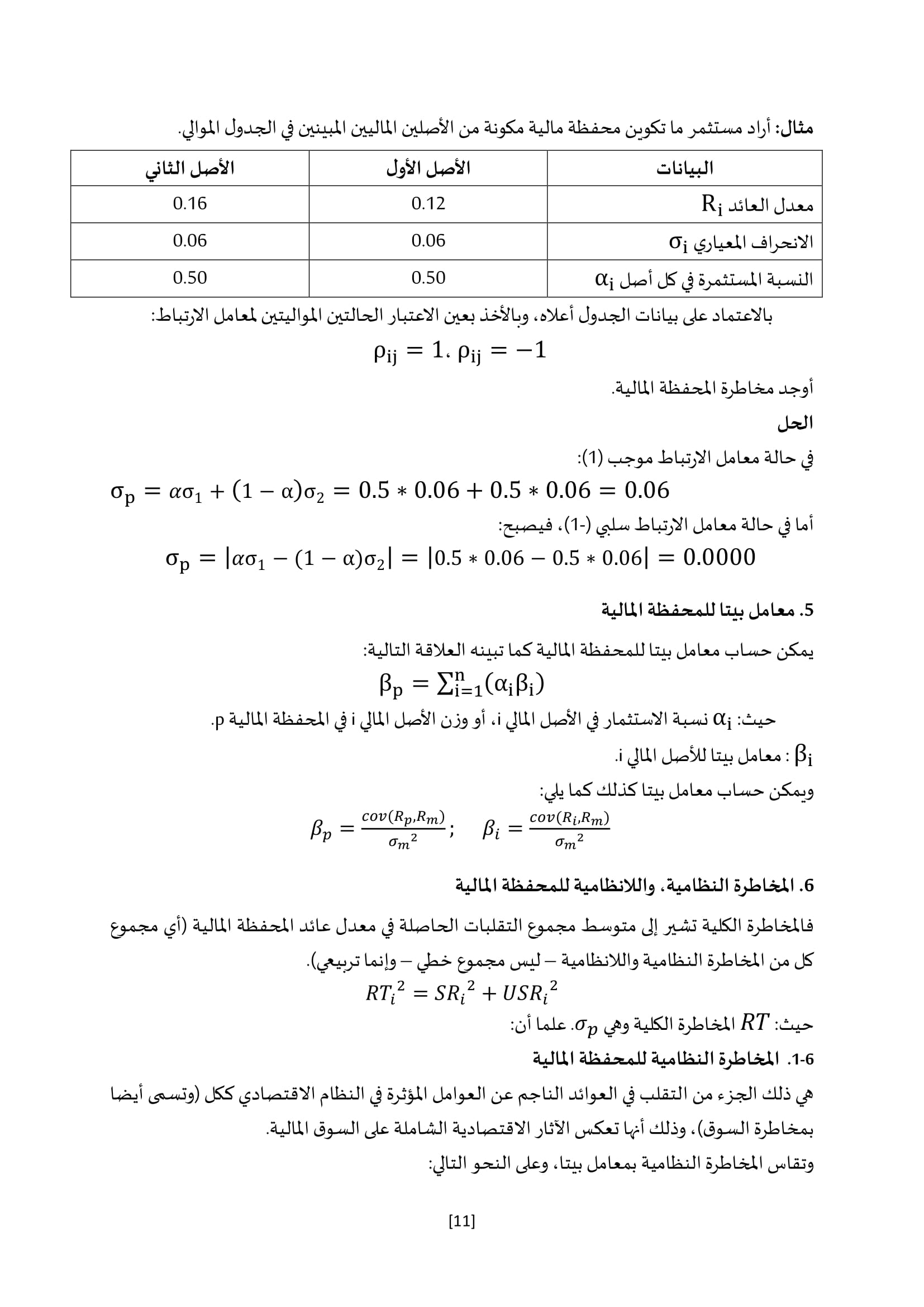

3- مخاطرة المحفظة المالية

4- معدل عائد ومخاطرة محفظة مالية من أصلين

ثانيا: المحافظ المالية ذات أدنى مخاطرة ........(المحاضرة 05)

1- تحديد نسب الاستثمار في المحفظة المالية ذات أدنى مخاطرة

2- العلاقة بين مخاطرة المحفظة المالية ومعدل عائدها

ثالثا: التعميم على أصل مالي.......(المحاضرة 06)

1- معدل عائد ومخاطرة المحفظة المالية

2- المحفظة المالية ذات أدنى مخاطرة

3- المحافظ المالية الحدودية والفعالة

الجزء الثالث: المحفظة المالية مدخل تقييمي......المحاضرات 07---10

أولا: الاستثمار و تقييم المحافظ المالية.......المحاضرة 07

1- الاستثمار والمحفظة المالية

2- طرق تقييم أداء المحافظ المالية

ثانيا: بناء المحفظة المالية المثلى......المحاضرة 08

1- بناء المحفظة المالية

2- مبادئ بناء المحفظة المالية المثلى

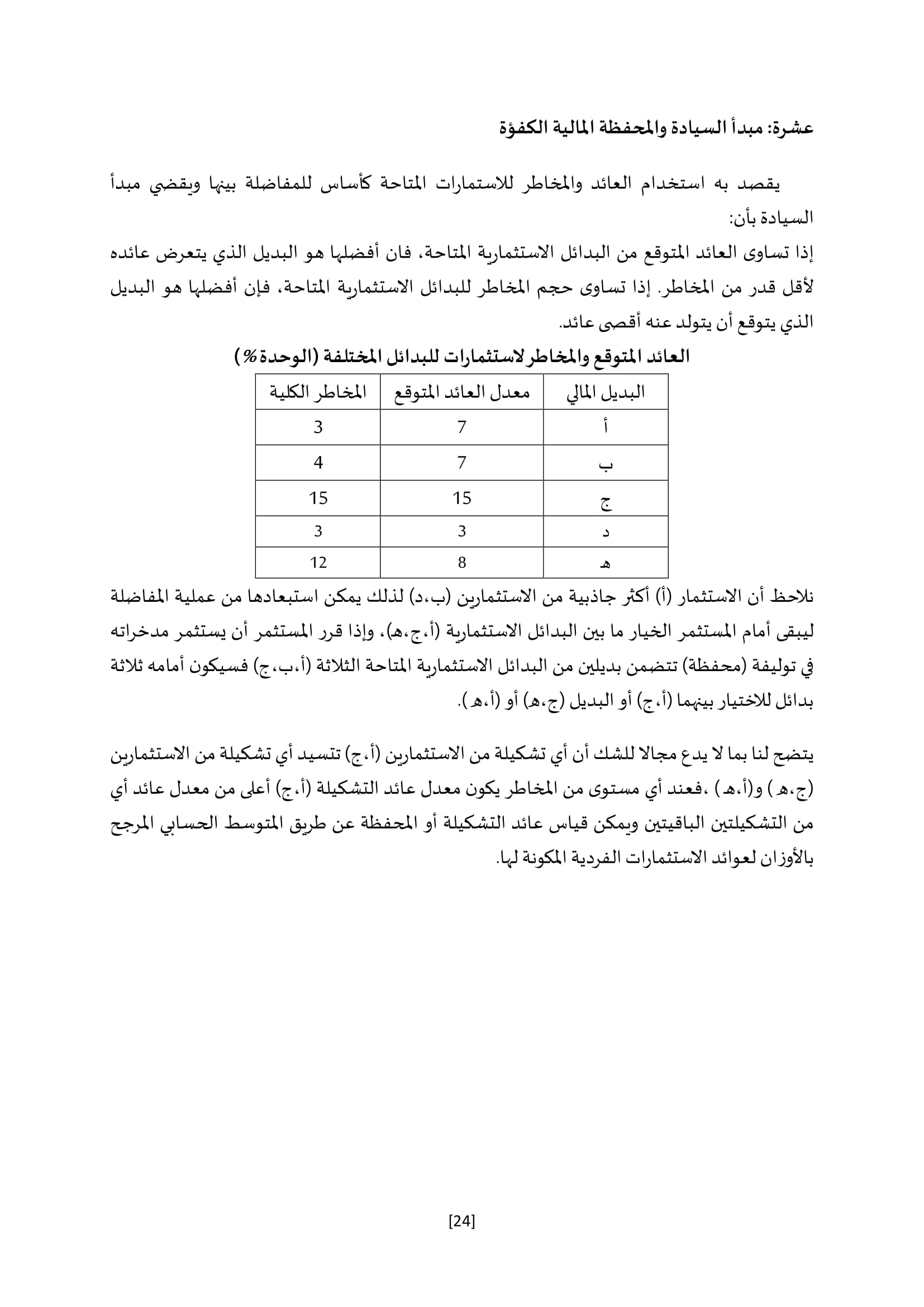

3- مبدأ السيادة أو السيطرة والمحفظة الكفؤة

ثالثا: نماذج بناء المحفظة الكفؤة.......المحاضرة 09

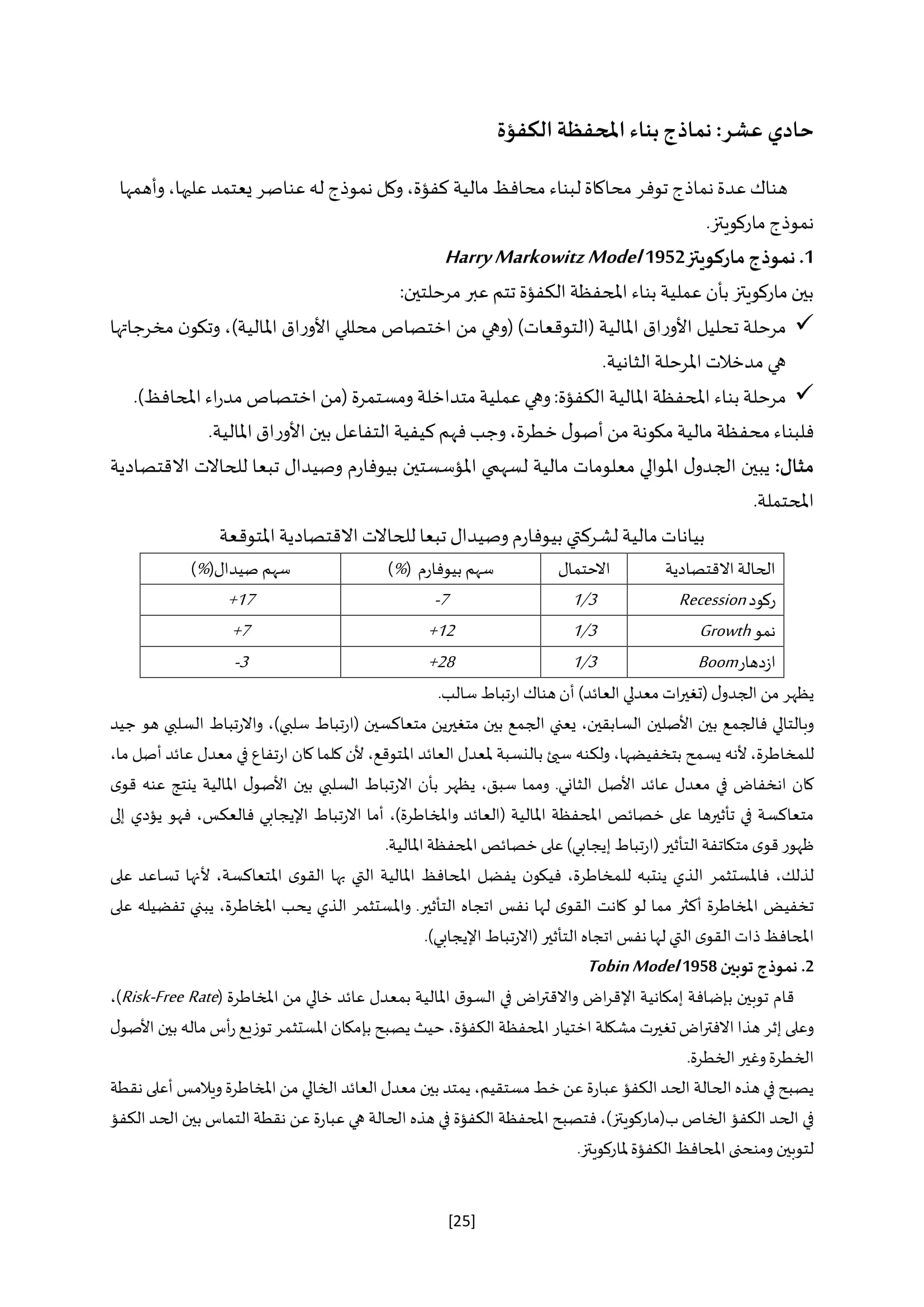

1- نموذج ماركويتز 1952 Harry Markowitz Model

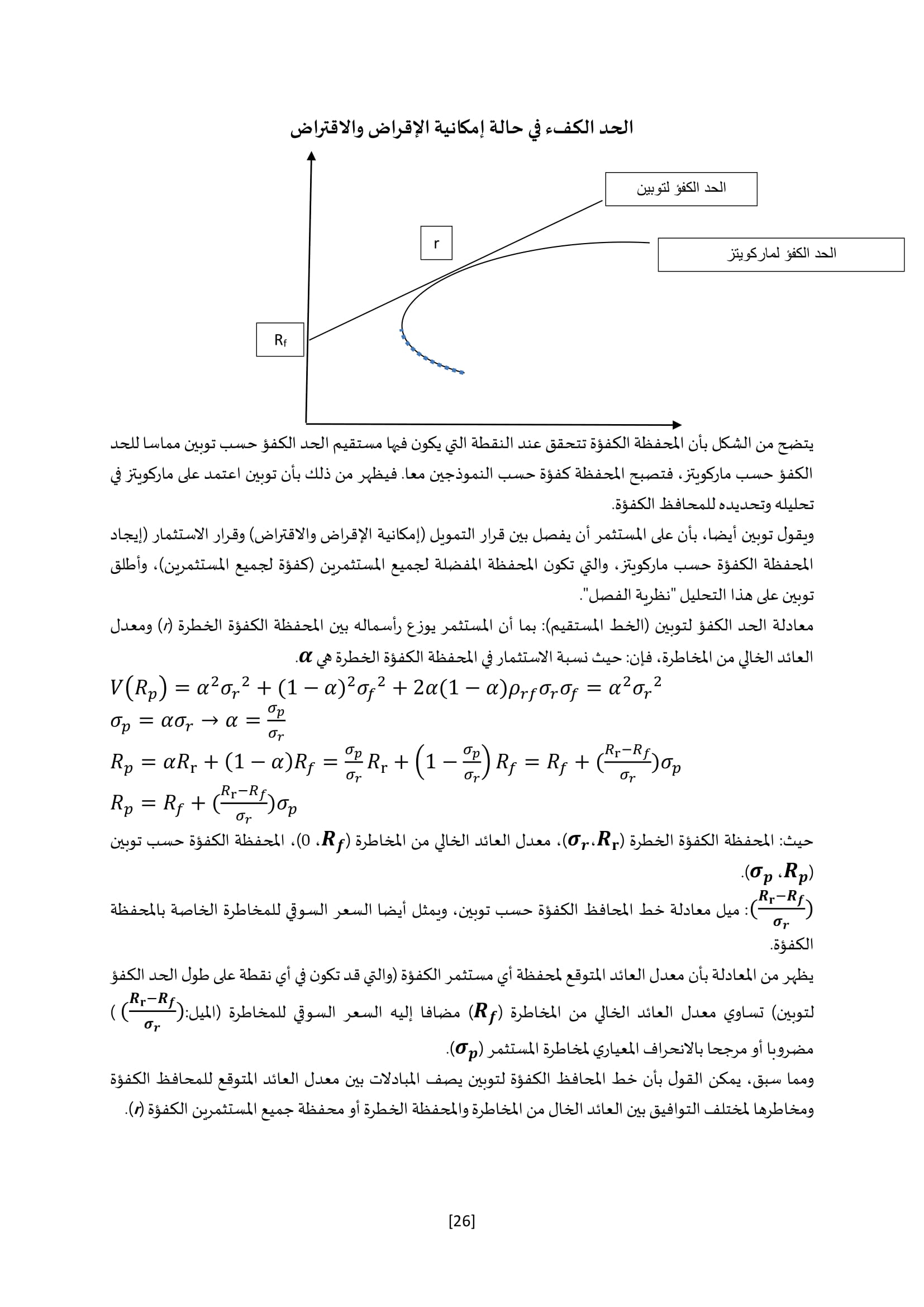

2- نموذج توبين 1958 Tobin Model

رابعا: نماذج تسيير المحافظ المالية.......المحاضرة 10

1- نموذج ماركويتز

2- نموذج السوق

3- نموذج تسعير الأصول الرأسمالية

4- نموذج التسعير المرجح APT- Arbitrage Pricing Theory

الجزء الرابع: المحفظة المالية مدخل منحنيات السواء ودوال المنفعة..المحاضرات 11......13

أولا: منحنيات السواء.......المحاضرة 11

1- تعريف منحنى السواء

2- خصائص منحنيات السواء

3- فرضيات منحنيات السواء

4- مفهوم الحد الكفء في منحنيات السواء

ثانيا: دالة المنفعة للمستثمر ......المحاضرة 12

1- المستثمر الذي يبغض المخاطرة

2- المستثمر الذي يبحث عن المخاطر ة

3- المستثمر الحيادي اتجاه المخاطر ة

ثالثا: الحد الكفء واختيار المحفظة المثلى .....المحاضرة 13

1- الحد الكفء

2- اختيار المحفظة المثلى باستعمال منحنيات السواء

3- تعظيم المنفعة من خلال المحافظ المالية

الجزء الخامس: المحفظة المالية مدخل التنويع......المحاضرات 14-----15

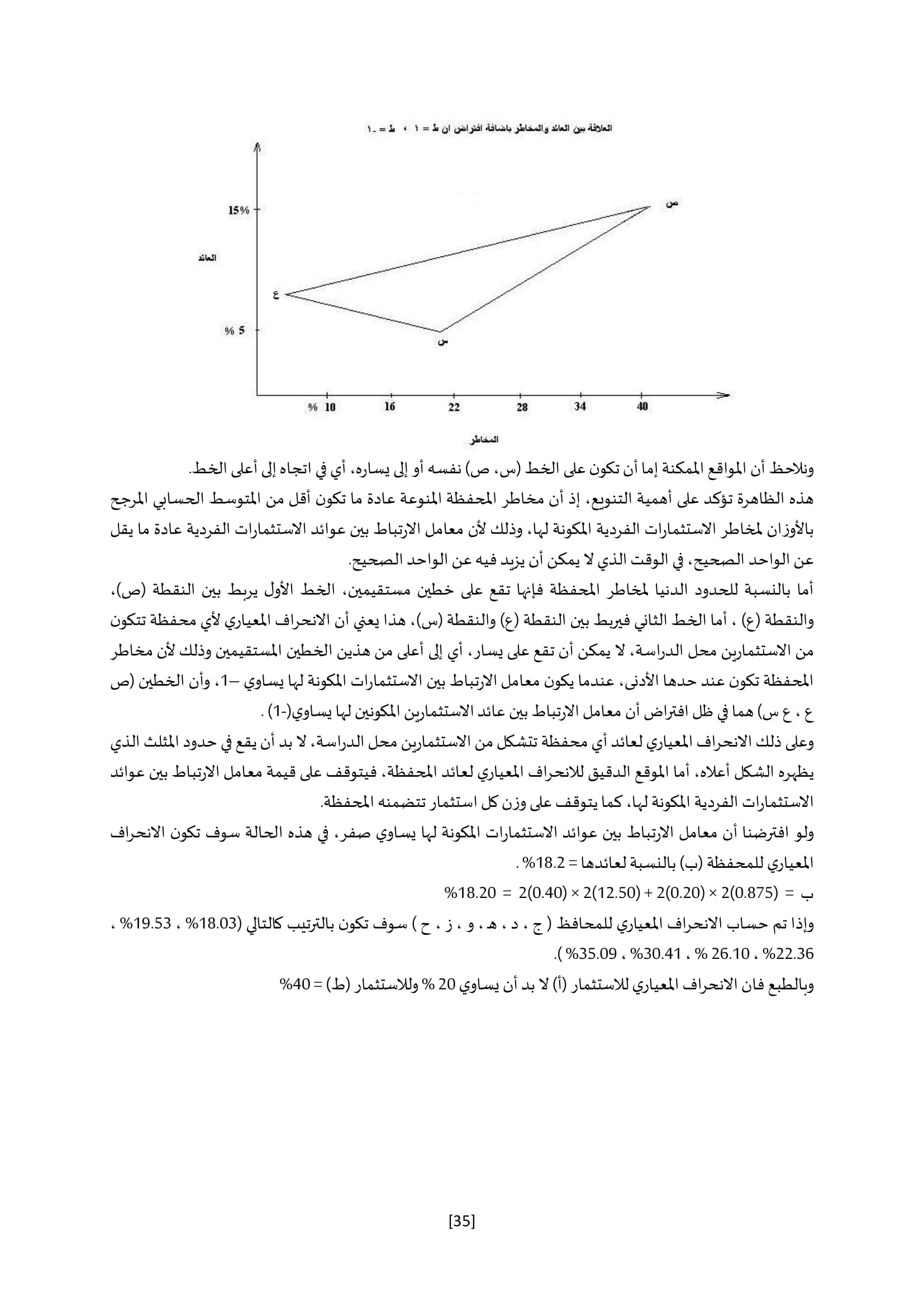

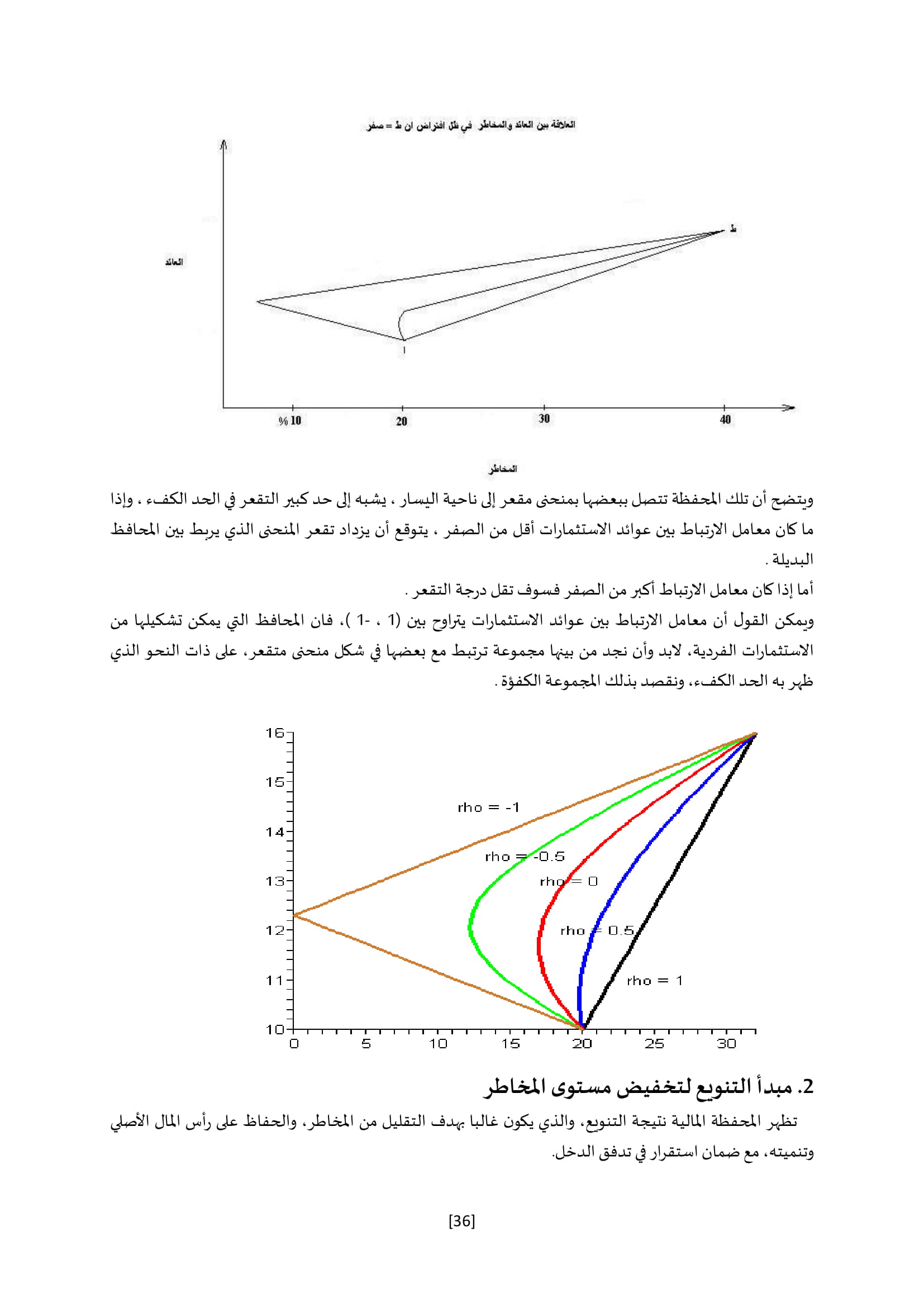

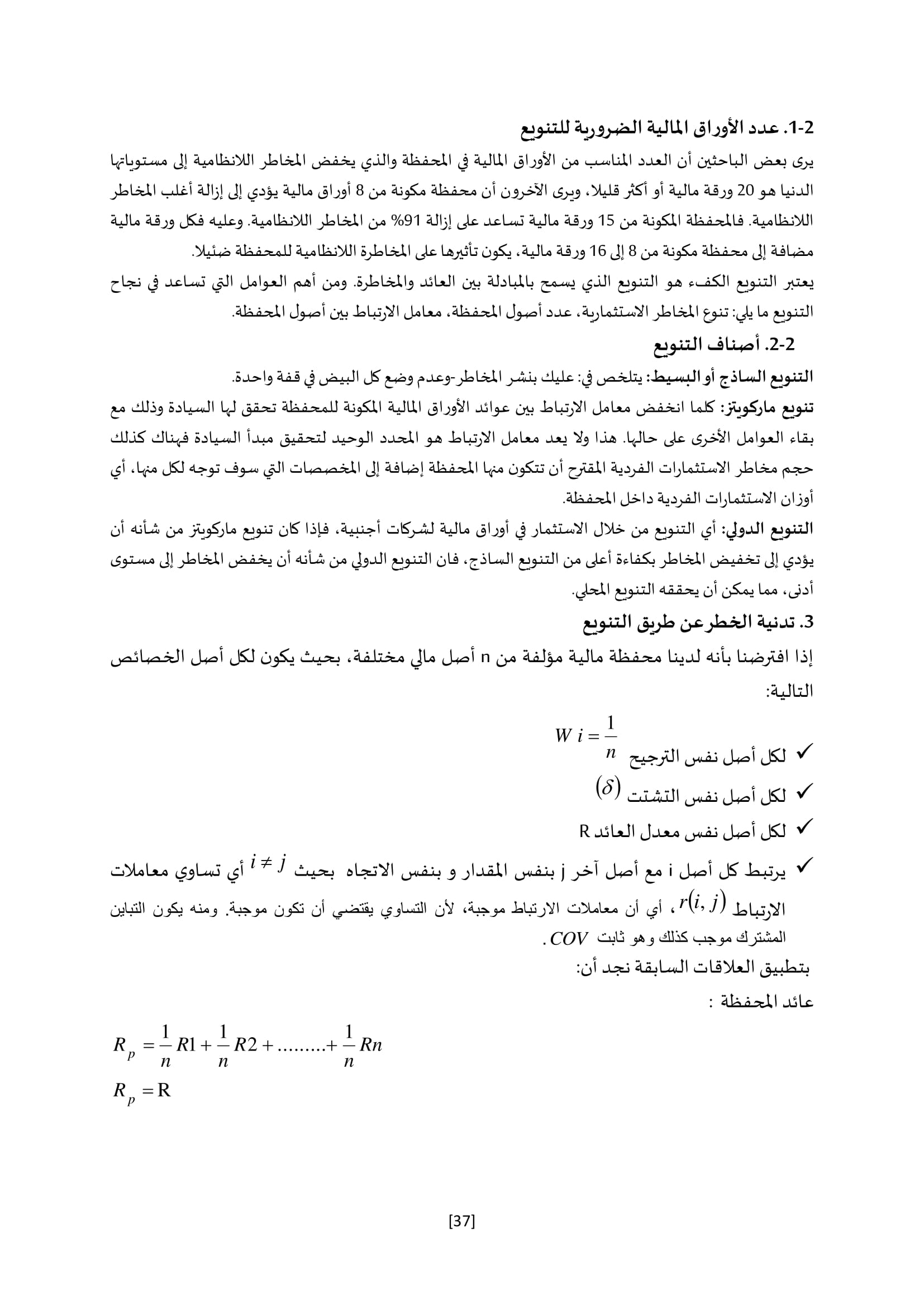

أولا: ظاهرة تقعر المجموعة الكفؤة .......المحاضرة 14

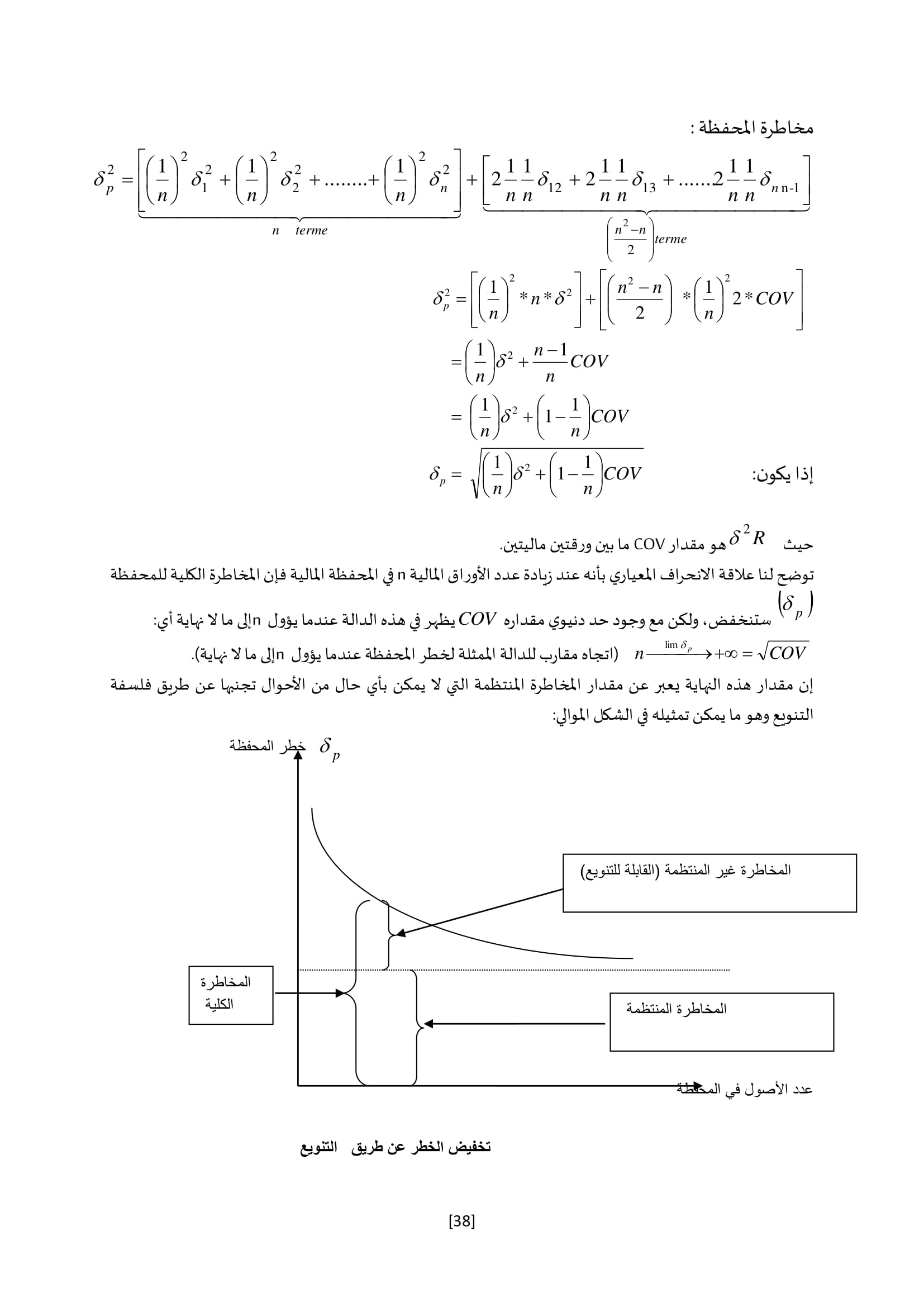

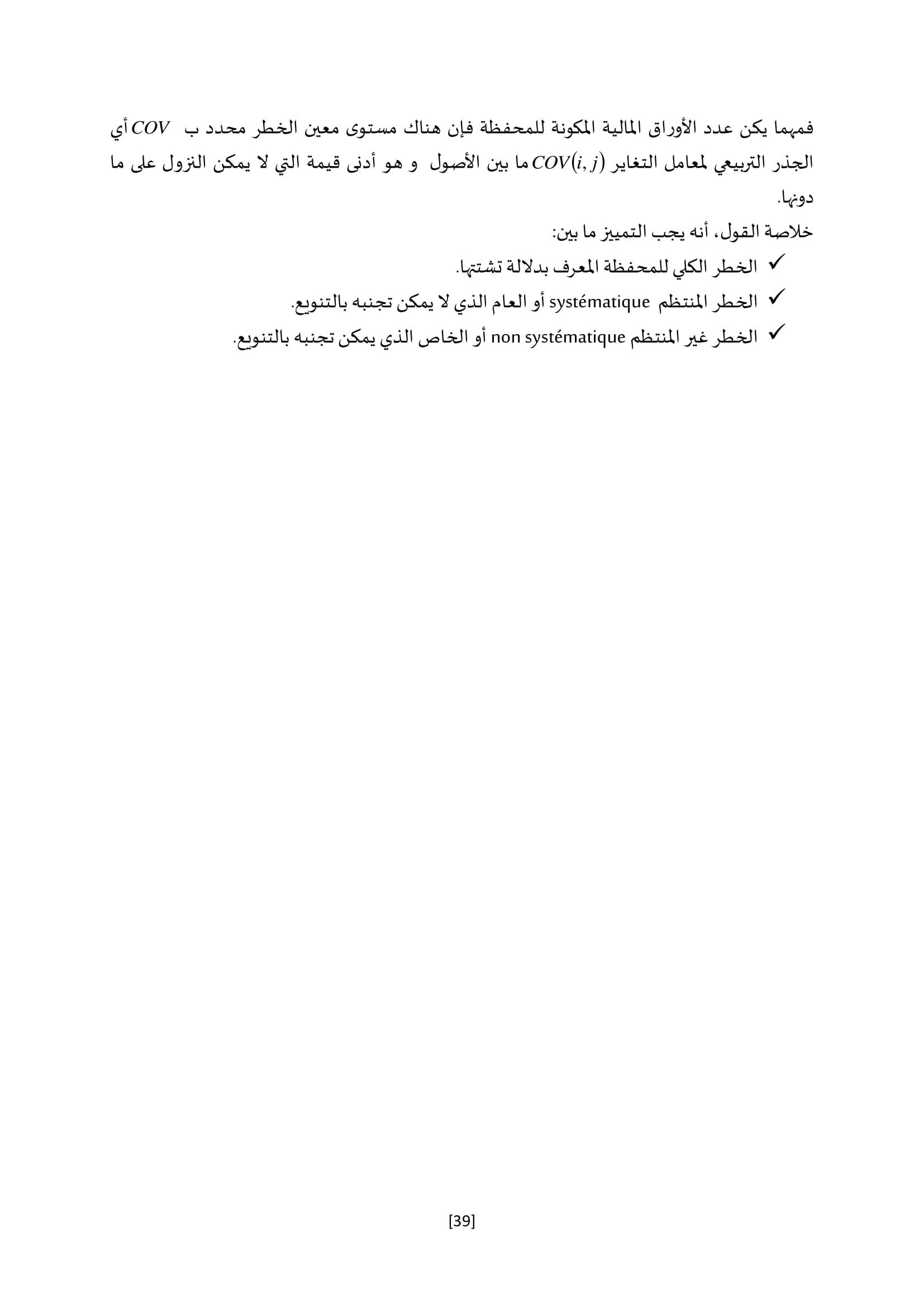

ثانيا: مبدأ التنويع لتخفيض مستوى المخاطر......المحاضرة 15

1- تعريف التنويع

2- عدد الأوراق المالية الضرورية للتنويع

3- عوامل نجاح سياسة تنويع المحافظ المالية

4- أصناف التنويع

5- تدنية المخاطرة عن طريق التنويع

الجزء السادس: الاستثمار في المنظور الإسلامي.......المحاضرات 16----

أولا: آراء العلماء المعاصرين في التعامل بالأسهم والأسواق المالية

ثانيا: السوق المالية في الإسلام

ثالثا: دور شركات الأموال والمصارف الإسلامية في تطوير سوق مالية إسلامية

-

-

-

يطرح كل مستثمر في المحافظ المالية الأسئلة الأساسية التالية:

1- كيف يمكن اختيار أنواع المحافظ المالية التي تتناسب مع المستثمر؟

2- وما هي أنواع المحافظ المالية المختلفة من خلال معدل العائد والخاطرة المتوقعين؟

فنادرا ما يحمل المستثمرون ورقة مالية واحدة، بل هم عادة ما يحملون مجموعة من الأوراق المالية (اثنتين، ثلاثة....)، أي أنهم يحملون محفظة من الأوراق المالية. وتهتم نظرية المحفظة باختيار المحفظة المالية الكفء، فالمحفظة المالية الكفء هي التي تحقق:

1- أعلى معدل عائد متوقع عند مستوى معين من المخاطرة.

2- أو أدنى مستوى من المخاطرة عند مستوى معين لمعدل العائد المتوقع.

فالمحفظة المالية هي مجموعة من الأصول المالية المتجمعة في وعاء الاستثمار، ونلجأ إليها من وجهة النظر الاستثمارية لأنه إذا حققت بعض الأصول المالية أداء متواضعا، فيمكن أن تحقق الأصول المالية الأخرى أداء عاديا أو مبهرا، وفي المتوسط تحقق المحفظة المالية ككل أداء مناسبا.

هناك بعض المعايير التي يجب وضعها في الاعتبار عند اختيار أنواع الأوراق المالية في المحفظة ومنها، معيار العائد والمخاطرة، حيث يتم تطبيق اختيار الأوراق المالية عن طريق معدل العائد والمخاطرة الخاصة بكل ورقة، ويتم اختيار الورقة التي تعطي أقل مخاطرة وأكبر عائد، مع الأخذ في الاعتبار درجة الارتباط بين معدلات العوائد والمخاطرة في المحفظة.

وللإلمام بجوانب هذا المقياس أكثر، يتم التركيز على العناصر التالية:

1. مبادئ ومفاهيم عمومية حول المحافظ المالية.

2. حساب عائد ومخاطرة المحفظة المالية.

3. المحافظ ذات أدني تباين.

4. المحافظ الحدودية والكفؤة.

5. تعظيم المنفعة في حالة المحفظة المكونة من الأصول ذات المخاطرة فقط.

6. تعظيم المنفعة في حالة المحفظة المكونة من عدة أصول ذات مخاطرة وأصل واحد بدون مخاطرة.

7. تمارين ومسائل.

-

-

-

أولا: مفاهيم أساسية

1. ماهية المحفظة المالية

يطرح كل مستثمر في المحافظ المالية الأسئلة الأساسية التالية:

1- كيف يمكن اختيار أنواع المحافظ المالية التي تتناسب مع المستثمر؟

2- وما هي أنواع المحافظ المالية المختلفة من خلال معدل العائد والخاطرة المتوقعين؟

فالمحفظة المالية الكفء هي التي تحقق:

1- أعلى معدل عائد متوقع عند مستوى معين من المخاطرة.

2- أو أدنى مستوى من المخاطرة عند مستوى معين لمعدل العائد المتوقع.

فالمحفظة المالية هي مجموعة من الأصول المالية المتجمعة في وعاء الاستثمار، ونلجأ إليها من وجهة النظر الاستثمارية لأنه إذا حققت بعض الأصول المالية أداء متواضعا، فيمكن أن تحقق الأصول المالية الأخرى أداء عاديا أو مبهرا، وفي المتوسط تحقق المحفظة المالية ككل أداء مناسبا.

2. ماهية الأوراق المالية

تعرف الورقة المالية بأنها صك ذوحق في التدفقات النقدية المتوقعة، وهي بذلك مستند ملكية، كما يمكن أن تبين حقوق ومطالب المستثمر وتكون بذلك صك مديونية، كما يمكن أن تعبر الورقة المالية عن الحقين معا.

تقسم الأوراق المالية المتداولة في سوق رأس المال من زاوية الحقوق التي تترتب لحاملها على أصول الشركة المصدرة إلى نوعين أساسيين هما:

- أدوات ملكية، وتشمل مثلا الأسهم.

- أدوات دين، وتشمل مثلا السندات.

والمتتبع للأسواق المالية يجد أن هناك أنواع كثيرة من الأوراق المالية، غير أنه في هذه المطبوعة يتم التركيز على بعضها فقط، تبعا لما يمكن أن يفيد الطالب في فهم المقياس فقط.

3. البورصات وأسواق الأوراق المالية

تعتبر البورصة السوق الأساسية لتداول الأصول المالية، وقد تطورت البورصة من مفهومها المكاني إلى الفضاء الإلكتروني، الأمر الذي غير كثيرا في عملياتها المختلفة، ونوعية الأصول المالية المتداولة، وكذا المتعاملين.

ويتميز الاستثمار في البورصة بكونه لا يحتاج لمعدات ولا تجهيزات متخصصة كغيرها من صور الاستثمار، كعمل مشروعات مثلا، وكذلك فهي لا تحتاج لمبالغ كبيرة في بداية العمل، حيث يمكن لأي راغب في التجربة أن يقوم بالاستثمار من خلال مبلغ بسيط، أياكانت قيمته، ودون الحاجة للاقتراض سواء من الأشخاص أومن المؤسسات.

كما تسمح البورصة بتنويع المحفظة المالية (الاستثمار في مجموعة الأوراق المالية) من شركات مختلفة.

4. ما هي صناديق الاستثمار

يعرَّف صندوق الاستثمار بأنه عبارة عن محفظة استثمارية مشتركة يسمح لأي عدد من المستثمرين حسب رغبتهم وقدرتهم المالية وبمبالغ متواضعة (ألف دج مثلاً) بالاشتراك فيه من خلال شراء حصة من أصوله تسمى بالوحدة ويتم تقييم هذه الوحدة دورياً. وتستثمر الصناديق الاستثمارية في الأسهم أو السندات أو النقد أو العملات أو ما شابه من الأدوات الاستثمارية.

5. ماهية شركات الاستثمار

هي شركات تتلقى أموال من المستثمرين من مختلف الفئات، لتقوم باستثمارها في تشكيلات (صناديق) من الأوراق المالية، يتحدد نصيب المستثمر بعدد الحصص في التشكيلة التي يستثمر فيها أمواله، أما الأوراق المكونة للتشكيلة، فهي من النوع ذو التداول العام مثل الأسهم والسندات وأذونات الخزينة...ألخ.

-

-

-

ثانيا: المحفظة المالية

1. تعريف المحفظة المالية

هي مصطلح يطلق على مجموع ما يملكه الفرد من الأوراق المالية، والهدف من امتلاك هذه المحفظة هو تنمية القيمة السوقية لها، وتحقيق التوظيف الأمثل لما تمثله هذه الأصول من أموال. وهي تشكيلة أو توليفة من الاستثمارات أو الأوراق المالية أو الموجودات.

2. نظرية المحفظة المالية

تعنى نظرية المحفظة بالقرارات المالية الرشيدة للمستثمرين، من حيث الموازنة بين المخاطرة والعائد في الاستثمارات، وذلك بناء على فرضية أساسية مفادها أن المستثمر يتميز بالعقلانية والرشادة ويكره المخاطرة.

1-2.النظرية التقليدية للمحفظة المالية

أين كان الاعتقاد الشائع أن توزيع المخاطر بالاعتماد على التنويع هو من خلال تكوين محفظة تحتوي على عدد كبير من الأوراق المالية من قطاعات مختلفة، ويكون هذا تبعا لمقولة "لا تضع كل البيض في قفة واحدة". فكان الاعتقاد الشائع آنذاك أن الأداء الضعيف لبعض الأوراق المالية في المحفظة يعوضه الأداء الجيد للأوراق المالية الأخرى، وبالتالي فإن تقلبات معدل عائد المحفظة ككل سيكون أقل عبر الوقت، فكان يتم تجميع الأوراق المالية بناء على العوائد، توزيعات الأرباح، والمضاعف السعر / العائد، وبعض النسب المالية الأخرى، ولا تؤخذ المخاطرة بصورة واضحة، ولا العلاقات البينية لمكونات المحفظة المالية.

2-2. النظرية الحديثة للمحفظة المالية

وهي نظرية معيارية تعنى بالقرارات المالية الرشيدة، من خلال الموازنة بين العائد والمخاطرة، تركيزا على أثر التنويع في تخفيض المخاطرة، من خلال اختيار الأوراق المالية المكونة للمحفظة بشكل دقيق. فحسب ماركويتز، فإن خصائص المحفظة المالية تختلف عن خصائص الأوراق المالية المكونة لها منفردة.

3-2. نظرية الفصل للمحفظة المالية

تنص على أن مشكلة اختيار أي محفظة مكونة من أوراق مالية ذات مخاطرة والاحتفاظ بها هي منفصلة عن موقف الأفراد تجاه المخاطرة، أما جونز وزملاؤه فقدموا التعريف الآتي: في ظل نظرية المحفظة الحديثة، فإن المحفظة التي تتكون من توافيق من المحفظة الخطرة الكفؤة والإقراض والاقتراض خال من المخاطرة، فإنها سوف تكون أيضا كفؤة بغض النظر عن مكان منحنيات السواء. وعرفها آخرون بأنها عملية تحديد المحفظة الكفؤة من دون معرفة أي شيء عن تفضيلات المستثمر. وينظر لها آخرون بأنها هي فصل قرار المستثمر إلى قرار تمويل (إقراض واقتراض خال من المخاطرة) وقرار استثمار (في المحفظة الخطرة).

إذا، نظرية الفصل هي عبارة عن قيام المستثمر باختيار المحفظة الكفؤة لجميع المستثمرين أولا، ثم إيجاد المحفظة الكفؤة الخاصة به.

3. المحفظة المالية الكفؤة

لقد توصل ماركويتز إلى أن هناك محفظة كفؤة، تكون عندها المخاطرة عند أدنى مستوياتها بتحقيق معدل عائد ما، أو يتم تحقيق أعلى معدل عائد مقابل مخاطرة ما. فقد أوضح ماركويتز بأنه من خلال عدد قليل من الأوراق المالية يمكن بناء عدد لا نهائي من المحافظ الاستثمارية، وأن اهتمام المستثمرين ينصب على مجموعة محددة من المحافظ الكفؤة، فيختار المستثمر من بينها المحفظة التي تلبي رغباته لتتلاءم مع معدل العائد الذي يفضله ومستوى المخاطرة التي يستطيع تحملها.

4. المحفظة المالية للسوق

هي المحفظة التي تتكون من مجموع موجودات السوق المالية وفقا لأوزان قيمتها السوقية أو الدفترية، وتعتبر هذه المحفظة المرجع الأساسي في تقييم مختلف الموجودات المالية، من خلال معدل عائدها ومخاطرتها السوقية الخاصة بهذه المحفظة، وكذا معامل المخاطرة النظامية للأصول المالية.

5. المستثمر والمحفظة المالية

بعض الأفراد لديه استعداد لتملك أوراق مالية ذات درجة عالية من المخاطرة، لأنه يسعى إلى تحقيق أكبر قدر ممكن من الأرباح، في حين يفضل البعض الآخر اعتماد أسلوب متحفظ في الاستثمار حتى إن حصل على عائد أقل.وهناك العديد من الأفراد الذين يسعون إلى تكوين محافظ متوازنة، أي أن بعضها يتضمن درجة عالية من المخاطرة والبعض الآخر درجة قليلة من المخاطرة.

6. أنواع المحافظ المالية

تنقسم المحافظ المالية إلى عدة أنواع، وأبرزها:

محافظ العائد أو الدخل: وظيفة محافظ العائد هي تحقيق أعلى معدل للدخل النقدي الثابت والمستقر للمستثمر، وتخفيض المخاطر بقدر الإمكان.

محافظ الربح أو النمو: وهي المحافظ التي تشمل الأوراق المالية التي تحقق نموا متواصلا في الأرباح وما يتبع ذلك من ارتفاع في أسعارها.

محافظ الربح والعائد أو المختلطة: هي المحفظة التي تجمع أوراق مالية مختلفة، يتميز بعضها بتحقيق العائد، وبعضها الآخر بتحقيق الربح، وهذا النوع يعتبر المفضل لدى المستثمرين والذين يتطلعون إلى المزج بين المزايا والمخاطر التي تصاحب كل نوع من هذه المحافظ.

المحفظة المتوازنة: حيث يأمل المستثمر في هذا النوع من المحافظ الحصول على أرباح رأسمالية بالإضافة إلى توزيعات نقدية من أرباح الأسهم ومن فوائد (ربا) السندات وفي نفس الوقت المحافظة على رأس مال المستثمر.

المحافظ المتخصصة في الصناعات: هي تلك المحافظ التي تتخصص في استثمار أسهم شركات صناعية مختارة مثل شركات الطيران أو الموارد الطبيعية أو الشركات التي تتعلق صناعاتها بالطاقة والنفط وغيرها.

المحفظة المالية الإسلامية:تقوم المحفظة الإسلامية فقط في الأوراق المالية لشركات تقوم على النهج الإسلامي

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

-

باللغة العربية:

1- إدارة المشاريع المعاصرة، موسى أحمد خير الدين، ط1، الأردن، 2012.

2- إدارة المخاطر، د.طارق عبد العال حماد، الدار الجامعية مصر، 2008.

3- إدارة المخاطر، د.شقيري نوري موسى وآخرون، ط1، دار المسيرة، الأردن، 2012.

4- أساسيات الإدارة المالية، د.محمد قاسم خصاونة، ط1، دار الفكر، الأردن، 2011.

5- إدارة المخاطر المالية، د.خالد وهيب الراوي، ط2، دار المسيرة، الأردن، 2011.

6- الإدارة المالية الحديثة، أد.محمد علي إبراهيم العامري، ط1، دار وائل، الأردن، 2013.

7- عدنان عبد الله محمد عويضة، نظرية المخاطرة في الاقتصاد الإسلامي–دراسة تأصيلية تطبيقية- ، المعهد العالمي للفكر الإسلامي، 2010.

8- طارق الله خان وحبيب أحمد، إدارة المخاطر–تحليل قضايا في الصناعة المالية الإسلامية، (مترجم من اللغة الإنجليزية) جدة السعودية،2003.

باللغة الأجنبية:

1- Finance de Marché(instruments de base, produits dérivés, portefeuilles et risques), Roland Portait-Patrice Poncet, 4eme édition Dalloz, 2014.

2- Finance d’entreprise, Jonathan Berk-Peter DeMarzo, 2eme édition Nouveaux Horizons, France, 2011.

3- Steve Ambler, Le modèle d’évaluation des actifs financiers (MEDAF), Université du Qu´ebec a Montréal, Automne 2007, pp : 1-40.

4- Nicolas Moumni, La relation entre le rendement et le bêta d’une action revisitée : Pour une approche conditionnelle, Faculté d’Economie et de Gestion, UPJV, Amiens, 2007, pp : 1-22.

5- louis esch et robert kiffer, Asset risk management (la finance orientée risque), édition de bœck paris 2005.

6- pierre vernimmen, finance d’entreprise 5édition Dalloz paris 2005.

7- Eugene F. Fama and Kenneth R. French,The Capital Asset Pricing Model: Theory and Evidence, The Journal of Economic Perspectives,Vol. 18, No. 3 (summer, 2004), pp: 25-46.

8- Eugene F. Fama and Kenneth R. French*, The CAPM: Theory and Evidence,First draft: August 2003, pp: 1-26.

9- Florin Aftalion et Claude viallet, théorie du portefeuille (analyse du risque et de rentabilité), 1ère édition paris 1997.

10- CHEOL S. EUN,THE BENCHMARK BETA, CAPM, AND PRICING ANOMALIES, Oxford Economic Papers 46 (1994), pp: 330-343.

11- Yusif Simaan,portfolio selection and asset pricing-three-parameter framework, Management Science, Vol. 39, No.5 (May 1993),INFORMS pp: 568-577.

12- STEPHEN A. Ross*,THE CURRENT STATUS OF THE CAPITAL ASSET PRICING MODEL (CAPM), THE JOURNAL OF FINANCE * VOL. XXXIII, NO. 3 JUNE 1978, pp: 885-901.

13- MARSHALL E. BLUME AND IRWIN FRIEND*, A NEW LOOK AT THE CAPITAL ASSET PRICING MODEL, the Journal of Finance, Vol. 28and No 1 (March 1973), pp: 19-33.

المواقع

1- https://learn.tradimo.com/bna-mhfzt-astthmaryt-mn-alashm/fhm-almhfzt-almalyt.1-

http://www.kantakji.com/risk-management.aspx.

-

-

-

الواجب

يطلب من الطلبة إنجاز بحث (في حدود 15 صفحة) حول بورصة الجزائر يشتمل على:

1- التعريف بالبورصة، النشأة، التطور، تطور القيمة السوقية للبورصة.

2- شروط دخول البورصة، 3- الشركات المدرجة في البورصة، التعريف بالشركات المدرجة في البورصة، تطور السعر السوقي لأسهم الشركات المدرجة في البورصة

3- مؤسسة تنظيم عمليات بورصة الجزائر.

4- عراقيل تطور بورصة الجزائر، الحلول المقترحة لتطوير بورصة الجزائر.

موقع بورصة الجزائر:

http://www.sgbv.dz/ar

موقع مؤسسة تسيير عمليات البورصة

https://www.cosob.org/ar

أخر أجل 11 مارس 2021.

-